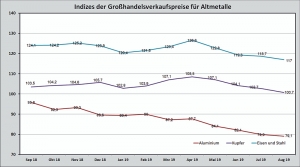

Schrottmarktbericht: Schrottpreise unter Druck

Im Berichtsmonat September konnten die Werke zum sechsten Mal in Folge die Schrottpreise zurücknehmen. Während dies von April bis August eher moderat geschah, lagen die Abschläge im aktuellen Monat je nach Werk, Sorte und Zeitpunkt des Abschlusses bei 20 bis 30 Euro pro Tonne. Trotz der Ferienzeit lag der Rohstahlausstoß der deutschen Stahlwerke im August bei 3,37 Millionen Tonnen und damit über der im Juli erzeugten Menge von 3,22 Millionen Tonnen.

Einige Schrottmarktteilnehmer rechneten daher mit einer Nachfragebelebung im September, weil dann normalerweise wieder alle Werke produzieren. Doch schon im August bildete die Preisentwicklung im Tiefseemarkt eine Schwachstelle, da die Schrottpreise um rund 25 US-Dollar zurückgingen und türkische Verbraucher massiv weitere Abschläge einforderten, die sich bis zum Redaktionsschluss auf nochmals rund 40 US-Dollar pro Tonne beliefen. Zudem blieb die erhoffte Belebung im September aus. Der Schrotthandel schätzt, dass die Schrottnachfrage der Werke insgesamt rund 30 Prozent geringer als im Vormonat war, wofür verschiedene Gründe eine Rolle spielten. Einige Werke hielten wochenweise die Produktion an oder ließen kurz arbeiten; auch technische Probleme erschwerten die Anlieferung. Die Werke an der Ruhr kauften aus Gründen der Bilanzpflege nur geringe Mengen zu und konzentrierten sich stattdessen auf die Auslieferung von Altverträgen.

Die Käufer konnten bei ihren Verhandlungen sowohl die Tiefseemarktschwäche als auch die zum Teil leicht panische Lieferbereitschaft des Handels nutzen. Bei den ersten Abschlüssen lagen die Abschläge bei 20 bis 23 Euro pro Tonne; je später der Zeitpunkt des Abschlusses, desto höher war der Abschlag, und die Verkäufer mussten Reduzierungen von bis zu 30 Euro, gelegentlich sogar 35 Euro akzeptieren. Teile des Handels konnten nicht alle angebotenen Mengen absetzen, zumal wie oben erwähnt kaum Absatzmöglichkeiten in Drittländer bestanden. Eine pessimistische Stimmung breitete sich aus, denn auch die Abnehmer leiden unter sinkenden Preisen und Absatzproblemen, weil die Stahlverbraucher im fallenden Markt Kaufentscheidungen verschieben oder nur unbedingt notwendige Mengen nachfragen.

Nachbarländer

Italienische Stahlwerke boten am Monatsanfang Preisreduzierungen je nach Werk und Sorte sowie Ausgangspreisniveau im Vormonat von 20 bis 30 Euro pro Tonne an. Der Bedarf war gering, da die Werke die Produktion wegen Absatzproblemen gedrosselt haben. Die Versorgung durch die inländischen Lieferanten war offensichtlich weitgehend ausreichend. Deutsche Lieferanten verkauften lediglich Kontaktmengen. In der Schweiz war der Zukaufbedarf sehr überschaubar; die Preissenkung gegenüber dem Vormonat lag bei 32 Euro pro Tonne. Die österreichischen Verbraucher hatten ihren Monatsbedarf frühzeitig gedeckt, sodass die Preissenkung je nach Sorte und Verbraucher mit 10 bis 15 Euro relativ moderat ausgefallen ist. In Tschechien sind die Preise je nach Sorte um 27 bis 30 Euro pro Tonne und in Polen um 23 bis 30 Euro gesunken. Der Luxemburger Verbraucher bestand auf die Auslieferung von Altverträgen, und die Abschläge bei den übrigen neu eingedeckten Sorten lagen bei 20 bis 30 Euro pro Tonne. Der Bedarf scheint normal gewesen zu sein. In Frankreich und den Niederlanden lagen die Preisrückgänge bei 30 Euro pro Tonne; die Abnahme war teilweise gedrosselt. Im Vereinigten Königreich begannen die Monatsverhandlungen mit Abschlägen von 15 bis 20 Pfund pro Tonne. Als dann die Abschwächung der Exportmärkte spürbar wurde, zahlten die Abnehmer nur noch 25 Pfund pro Tonne. Dennoch waren die inländischen Schrottverbraucher unzufrieden und haben bereits weitere Preisreduzierungen für Oktober angekündigt.

Gießereien

Je nach Auslastung lagen die Preisabschläge der Gießereien, die an keinen Preis gebunden sind, bei 10 bis 25 Euro pro Tonne. Insbesondere Zulieferer für die Automobilindustrie kämpfen gegen eine schwache Auslastung und versuchen, über diverse Anpassungsmaßnahmen zu reagieren. Die Nachfrage nach Roheisen ist durch die schwierige Auftragslage vieler Gießereien und die hohen Preise gesunken. Da die Schrottpreise weiter unter Druck stehen, ist es eine Frage der Zeit, wie lange die Roheisenproduzenten ihre aktuellen Preisforderungen aufrecht halten können. In Marktkreisen hieß es, dass bei dem gegenwärtigen Preisniveau lediglich kleine Mengen bei konkretem Bedarf gekauft werden.

Drittlandexport

Die geringe Nachfrage aus Drittländern und die geschickten Verhandlungen der türkischen Käufer haben seit Anfang August für aus Europa stammende Ware zu einem kräftigen Preisrückgang von über 60 US-Dollar für die Sorte HMS 1/2 (80:20) CFR Türkei geführt. Die türkischen Werke befinden sich sowohl im In- als auch im Ausland in einer schwierigen Lage. Im Inland kämpfen sie gegen eine geringe Nachfrage, und im Exportmarkt wird der Wettbewerb um Abnehmer in Nordafrika, dem nahen Osten und Südostasien zunehmend aggressiver geführt. Der Währungsverfall der Lira macht die Sache nicht einfacher. Die offiziellen Schrottzukäufe erfolgten im Berichtszeitraum sporadisch. Die Exporteure aus Kontinentaleuropa haben mit dem bestätigten Verkauf von vier Ladungen lange gezögert, da die Beschaffung auf Basis des angebotenen Preisniveaus schwierig war, weil die Lieferanten die notwendigen Preisanpassungen nur sehr zögerlich akzeptierten. Die türkische Seite versucht weitere Preissenkungen durchzusetzen, um in ihren Absatzmärkten wettbewerbsfähig zu bleiben. Dass auch der US-Motor etwas stottert, zeigt die Ankündigung einiger großer Stahlhersteller, für Oktober und November ihre Produktion zu drosseln, was auf einen geringeren Schrottbedarf schließen lässt.

Aussichten

Angesichts der täglichen, weltweiten negativen Wirtschaftsmeldungen ist der zunehmende Druck spür- und begreifbar, unter dem die deutschen Stahlhersteller und Gießer stehen. Es ist wenig verwunderlich, wenn einige mit der Automobilindustrie eng verbundenen Verbraucher und Erzeuger versuchen, den Druck, der auf sie ausgeübt wird, über nachgelagerte Rabatte und Lieferantenkredite abzuwälzen. Aufgrund der angespannten Margen im Entfallstellengeschäft ist dies jedoch nur ein weiterer Schritt in Richtung Marktkonzentration am – vermeintlich – unteren Ende der Wertschöpfungskette. Egal, welches Rechenkunststück der Schrotthandel im Falle der obigen Maßnahmen bei den ohnehin spartanischen Margen durchführt: Eine Kostendeckung ist schwer vorstellbar.

Der Handel sollte Erzeugern und Verbrauchern unmissverständlich seine Stärken klarmachen. So ist beispielsweise ein 24 Stundenservice 7 Tage in der Woche eine Leistung, die, wenn sie nicht erbracht wird, schon nach kurzer Zeit die Produktion nachhaltig belastet. Mit just-in-time-Belieferungen von spezifizierten Qualitäten wird die Versorgung garantiert. Die Konditionen der erbrachten Leistungen und deren zeitnahe Vergütung dürfen daher keine Verhandlungs- und Sanierungsmasse für Konzerne sein, die auf der anderen Seite Milliardengewinne ausweisen.

Redaktionsschluss 23.09.2019, BG-J/bvse (Alle Angaben/Zahlen ohne Gewähr)

(EU-Recycling 10/2019, Seite 24, Foto: O. Kürth)