bvse-Jahresschrottmarktbericht 2018

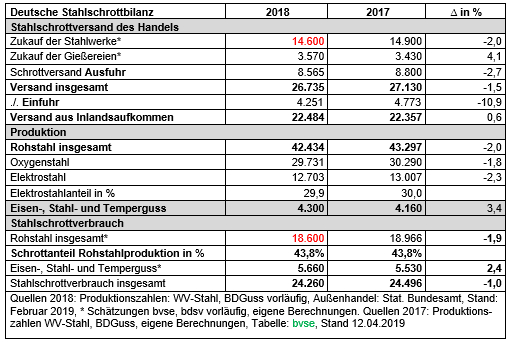

Mit 42,4 Millionen Tonnen erzeugten die deutschen Stahlwerke im vergangenen Jahr nach Angaben der Wirtschaftsvereinigung Stahl (WV-Stahl) zwei Prozent weniger Rohstahl als 2017. Trotz der allgemein robusten Konjunktur bewegte sich die Stahlindustrie in einem wirtschaftlich schwierigen Umfeld. Neben logistischen Herausforderungen, unter anderem durch das monatelang anhaltende extreme Niedrigwasser vor allem des Rheins und seiner Zuflüsse, machten sich ab dem zweiten Halbjahr die Probleme der Automobilindustrie mit dem seit dem 1. September 2018 weltweit geltenden Abgaszulassungstest (WLTP – worldwide harmonized light duty test procedure) negativ bemerkbar.

Die deutschen Hersteller hatten große Probleme, den Tests zu genügen, was einen erheblichen Zulassungsstau zur Folge hatte und im zweiten Halbjahr 2018 die Pkw-Produktion um 7,1 Prozent einbrechen ließ. Die in diesem Jahr wieder steigenden Zulassungszahlen lassen darauf hoffen, dass sich die Lage stabilisiert. Hinzu kamen geopolitische Probleme, ausgelöst vor allem durch die aggressive Handelspolitik der USA. Die europäischen Stahlwerke befürchteten durch die Abschottung des US-Stahlmarktes Umleitungseffekte in Richtung des europäischen Marktes.

Auf Drängen der europäischen Stahlindustrie führte die EU am 19. Juli 2018 vorläufige Schutzmaßnahmen für 200 Tage ein, um über ein produktbezogenes Quotensystem die zu erwartenden verstärkten Importe aus Ländern, die nicht mehr in die USA liefern konnten, abzublocken. Der Erfolg war im vergangenen Jahr mäßig, zumal die Verbraucher zuerst verstärkt auf günstigere ausländische Stahlprodukte zurückgriffen und die Importe zulasten der europäischen Stahlindustrie stiegen. Die Schrottnachfrage war ebenfalls betroffen, und nach einer vorläufigen Schätzung des bvse und der BDSV ist der Schrottzukauf der Stahlwerke im vergangenen Jahr um rund zwei Prozent auf 14,6 Millionen Tonnen gegenüber 2017 gefallen.

Laut Angaben des Bundesverbandes der Deutschen Gießerei-Industrie (BD-Guss) konnten die Eisen-, Stahl- und Tempergießereien ihre Produktion im vergangenen Jahr gegenüber dem Vorjahr um 2,4 Prozent steigern, wobei der Schrottzukauf sogar um 4,1 Prozent zulegen konnte. Die schrottseitige Angebotssituation war zeitweise recht angespannt, da bestimmte Sorten nicht immer zum gewünschten Zeitpunkt und im gewünschten Umfang angeboten werden konnten. Die Auslastung der Gießereien war jedoch stark abhängig von dem jeweiligen Produktionsprogramm. Insbesondere diejenigen, die für die Automobilindustrie produzierten, spürten deutlich die oben beschriebenen Probleme. Verzögerte Abrufe und Auftragsstornierungen waren die Folge. Insgesamt konnten die Ausfälle bei einzelnen Gießereien durch eine hohe Nachfrage im Maschinen- und Anlagenbau sowie der Lkw-Produktion mehr als ausgeglichen werden.

Die Schrottwirtschaft war von den oben beschriebenen Testproblemen zweifach betroffen, denn neben dem verringerten Schrottbedarf einiger Gießereien sank der Neuschrottentfall bei Vorlieferanten der Automobilindustrie sowie bei der Automobilindustrie selbst. Die Schrottausfuhren gingen nach vorläufigen Zahlen von Destatis um 2,7 Prozent beziehungsweise 235.000 Tonnen zurück und die Einfuhren um rund elf Prozent bzw. 522.000 Tonnen. Trotz des geringeren Zukaufs vom Handel zeigen die Zahlen, dass die Stahlindustrie bevorzugt auf heimischen Schrott zurückgegriffen hat. Für den Schrottversand aus dem Inland insgesamt ergibt sich gegenüber dem Vorjahr sogar einen leichte Erhöhung von 0,6 Prozent. Leicht gefallen ist im vergangenen Jahr der Anteil der Elektrostahlproduktion an der gesamten Rohstahlproduktion von 30 Prozent 2017 auf 29,9 Prozent. Da sich die Bauindustrie als einer der wichtigen Abnehmer von in Elektroöfen herstellten Baustählen in einer konjunkturellen Hochphase befand, war der Schrottabsatz im vergangenen Jahr konstant. Die nach Aussagen des Handels gute Nachfrage nach Neuschrotten und die im Jahresvergleich prozentual etwas geringere Roheisenproduktion lassen darauf schließen, dass die integrierten Hüttenwerke ihren Schrotteinsatz zumindest nicht gedrosselt haben. Die Verbände schätzen daher, dass der Schrottverbrauch der Stahlwerke und Gießereien insgesamt und trotz der oben beschriebenen Verwerfungen, nur leicht unter dem des Vorjahres gelegen hat.

Preisentwicklung

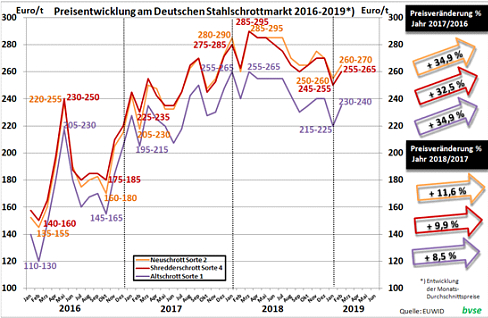

Die Preisveränderungen im vergangenen Jahr waren, abgesehen von wenigen Monaten, moderat. Im März erreichten die Preise ihr höchstes, im September und Oktober ihr niedrigstes Niveau. Gestützt wurde die Entwicklung von der guten Konjunktur, was der Vergleich der Inlands- und der Exportpreis-Grafiken hervorhebt. Im Durchschnitt waren die Inlandsschrottpreise 2018 um zehn Prozent höher als 2017. Der Neuschrottpreis ist etwas stärker gestiegen als der für Altschrott, was den höheren Bedarf an Neuschrott widerspiegelt.

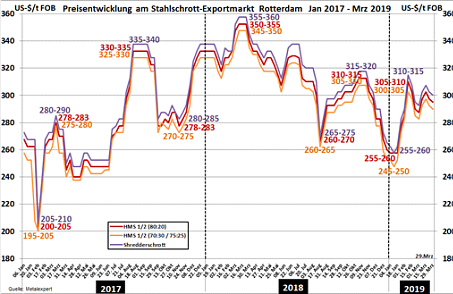

Im März erreichten bspw. die Altschrottpreise ihr höchstes Niveau, während im September der Tiefpunkt erreicht war. Die Differenz zwischen dem höchsten Preisniveau im März mit rund 260 Euro pro Tonne und dem niedrigsten Preisniveau im September mit rund 230 Euro pro Tonne jeweils für die Sorte 1, lag bei 30 Euro pro Tonne (vgl. Grafik 1), während die Differenz bei den FOB Preisen für die Sorte HMS 1/2 (80:20) FOB Rotterdam 349 US-Dollar pro Tonne zu 273 US-Dollar pro Tonne bei rund 74 US-Dollar pro Tonne gelegen hat (vgl. Grafik 2). In der Türkei konnten ebenfalls im März die höchsten Preise des Jahres 2018 erzielt werden, gleichzeitig erzeugten die türkischen Werke die höchste Jahresmonatsproduktion mit knapp 3,4 Millionen Tonnen. Ebenso hatten die deutschen Stahlwerke im März 2018 mit rund 3,7 Millionen Tonnen den höchsten Ausstoß 2018.

Im April notierten die Preise in Deutschland trotz hoher Auslastung der Werke leicht schwächer und blieben bis Juli nahezu unverändert. Die türkischen Werke beschafften sich im April mit 1,9 Millionen Tonnen die höchste Monatsmenge des vergangenen Jahres und konnten die Menge gleichzeitig noch um rund 20 US-Dollar pro Tonne günstiger einkaufen. Auf den unter Druck geratenen türkischen Stahlabsatz in Südostasien sowie die immer schwächer werdende Lira, die die Importe verteuerte, reagierten die Hersteller bis August mit Schrottpreissenkungen. Für die türkische Seite kamen die US-Strafzölle erschwerend hinzu, die von zuerst 25 Prozent auf 50 Prozent angehoben wurden, was den Direktimport zum Erliegen brachte und zur Suche nach alternativen Absatzzielen zwang. Da gleichzeitig der deutsche und kontinentaleuropäische Schrottmarkt sehr fest blieben, lagen die Exportpreise ab März bis Juli unter den Inlandspreisen. Die Bedeutung der türkischen Schrottbeschaffung ist in Europa preisbestimmend.

Mit knapp 21 Millionen Tonnen war die Türkei im vergangenen Jahr der weltgrößte Schrottimporteur. Fast 60 Prozent dieser Mengen stammen aus Europa. So führten türkische Werke im Juli 2018 mit 1,3 Millionen Tonnen die höchste und im September mit rund 720.000 Tonnen die geringste Schrottmenge aus der EU ein. Die Differenz von fast 600.000 Tonnen macht deutlich wie stark bestimmend der türkische Einfluss auf das Schrottmarktgleichgewicht ist.

Seit Mai wuchs die Unsicherheit der Marktteilnehmer hinsichtlich der geopolitischen Verwerfungen in Form von Strafzöllen, massiven Handelsstreitigkeiten, insbesondere mit den USA, sowie dem bevorstehenden Brexit. Dennoch war der Handel mit dem Verlauf des ersten Halbjahres sehr zufrieden. Erst im August konnten die Inlandswerke die nachlassenden Exportpreise nutzen und die Preise senken. Mit zunehmend steigenden Stahlexporten nach Südostasien erhöhten die türkischen Hersteller schrittweise ihre Schrottbeschaffungspreise.

Ab September lagen die Tiefseepreise über den Inlandspreisen, obwohl die gelieferten In- und Exportqualitäten schwer vergleichbar sind. Da sich den türkischen Flachstahlherstellern zusätzlich gute Absatzmöglichkeiten in der EU boten, änderten diese Hersteller von Juni bis August ihre Preispolitik dahingehend, die übliche Differenz zwischen der klassischen Exportsorte HMS 1/2 (80:20) und Shredderschrott in Höhe von 5 Euro pro Tonne auf 10 bis 15 Euro pro Tonne zu erhöhen, um so den verstärkten Bedarf an Qualitätsschrotten decken zu können.

Im September und Oktober hielten sich die türkischen Nachfrager mit Schrottzukäufen aus der EU zurück, sodass es den kontinentaleuropäischen Werken möglich war, die Preise weiter zurückzunehmen. Die verstärkten logistischen Probleme in Deutschland, ausgelöst durch den begrenzten Frachtraum, steigende Frachten, nicht zuletzt wegen des Fahrermangels, und der Maut auf Bundesstraßen seit 1. Juli 2018, das extrem lang anhaltende Niedrigwasser und die mangelhafte Waggonverfügbarkeit bewirkten lediglich moderate Preisveränderungen.

Im Oktober war die Wasserlage immer noch so schwierig, dass es zu Produktionseinschränkungen einzelner Werke kam, da die Rohstoffbeschaffung nicht in ausreichendem Maße möglich war und im Gegenzug die Produktion nicht im gewünschten Umfang abfließen konnte. Ab November konzentrierten türkische Werke ihre Schrottnachfrage erneut verstärkt auf Europa. Sie trafen jedoch auf einen recht festen Schrottmarkt, zumal alternative Empfängerländer wie Indien oder Pakistan ebenfalls um Mengen konkurrierten. Obwohl es den Schrottverbrauchern in der Türkei im Dezember gelang, ihre Einkaufspreise im Tiefseemarkt nochmals um rund 30 US-Dollar pro Tonne zu senken, beeinflusste dies die Preisbildung in Deutschland kaum. Trotz reger Verhandlungen konnten die Werke die Einkaufspreise im Dezember nicht senken.

Deutscher Schrottaußenhandel 2018

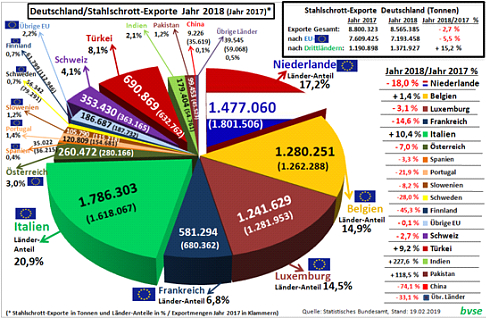

Der Schrottexport hat für die deutsche Schrottwirtschaft eine hohe Bedeutung, denn nach wie vor wird deutlich mehr Schrott exportiert als importiert. Mit einem Überschuss von 4,3 Millionen Tonnen war die Differenz sogar um rund 300.000 Tonnen höher als 2017. Nichts geändert hat sich zudem an der hohen Abhängigkeit der deutschen Exporte in EU-Mitgliedsländer, dies vor allem durch die Lage der Exporthäfen in Amsterdam, Rotterdam, Antwerpen und Gent, zu denen große Mengen geliefert werden, die von dort aus in Drittländer fließen.

Schrottimporte 2018/2017

Laut den vorläufigen Zahlen des Statistischen Bundesamtes (Stand 19. Februar 2019) importierte Deutschland im vergangenen Jahr rund 4,7 Millionen Tonnen Stahlschrotte, wovon etwa 3,7 Millionen Tonnen aus der EU stammten. Im Vergleich zu 2017 sind die eingeführten Mengen insgesamt um elf Prozent und die aus der EU kommenden Schrotte um über zehn Prozent gesunken. Die aus Drittländern importieren Mengen waren um über 100.000 Tonnen rückläufig, wobei besonders die um über 60.000 Tonnen niedrigeren Mengenlieferungen aus Norwegen ins Gewicht fielen.

Der Anteil der EU-Einfuhren an den Gesamtimporten ist von 91,3 Prozent in 2017 auf 86,3 Prozent in 2018 gefallen. Damit blieben die EU-Lieferanten die wichtigsten ausländischen Schrottquellen. Die größte Menge stammte mit 931.000 Tonnen aus Tschechien. Sie konnte gegenüber dem Vorjahr nochmals um 6,2 Prozent gesteigert werden, woraus sich ein Lieferanteil von mittlerweile knapp 22 Prozent ergibt.

Die zweigrößte Schrottmenge kam mit 671.000 Tonnen aus den Niederlanden, wobei der Zufluss um knapp 130.000 Tonnen gegenüber 2017 geschrumpft ist. An dritter Stelle der wichtigsten Zulieferer stand Polen mit 634.000 Tonnen. Diese Menge ist gegenüber 2017 um knapp sechs Prozent gefallen, da die polnischen Werke wegen der guten inländischen Baukonjunktur selbst viel Schrott brauchten. Aus Tschechien und Polen wurden 2018 insgesamt 1,565 Millionen Tonnen Schrott geliefert, während es 2017 mit 1,550 Millionen Tonnen rund 15.000 Tonnen weniger gewesen sind. Damit war die aufsummierte Importmenge praktisch stabil, und es hat lediglich eine Verschiebung zwischen den tschechischen und polnischen Zukaufmengen stattgefunden.

Schrottexporte 2018/2017

Im vergangenen Jahr wurden aus Deutschland knapp 8,6 Millionen Tonnen Schrott exportiert und damit 2,7 Prozent weniger als im Jahr zuvor. Die Exporte in die Länder der EU gingen sogar um 5,5 Prozent auf 7,2 Millionen Tonnen zurück. Damit sank der Anteil der Lieferungen in die EU von 86,5 Prozent 2017 auf 84 Prozent in 2018. Wichtigster Abnehmer war Italien mit knapp 1,8 Millionen Tonnen. Die deutschen Lieferanten konnten die Menge im Jahresvergleich um 10,4 Prozent erhöhen. Die Lieferungen in das zweitwichtigste Abnehmerland, die Niederlande, sanken dagegen deutlich um 18 Prozent auf 1,5 Millionen Tonnen. Leicht rückläufig waren die Liefermengen nach Luxemburg, obwohl dort die Rohstahlproduktion laut Worldsteel von 2,172 Millionen Tonnen in 2017 auf 2,245 Millionen Tonnen gestiegen ist.

Wie der Handel während des vergangenen Jahres immer wieder anmerkte, scheint der luxemburgische Verbraucher stärker auf französische Angebotsmengen zurückgegriffen zu haben. Die Lieferungen nach Belgien sind leicht um 1,4 Prozent auf 1,3 Millionen Tonnen gestiegen. Verstärkt haben deutsche Lieferanten ihre Lieferbeziehungen zu Abnehmern in Drittländern. Hervorzuheben sind laut den vorläufigen Daten des Statistischen Bundesamtes Indien und Pakistan.

Europäischer Schrottaußenhandel

Um die Bedeutung des innereuropäischen Handels, an dem Deutschland durch seine Lieferungen in die Tiefseelager in den Niederlanden und Belgien einen großen Anteil hat, sowie die Bedeutung der EU als einer der weltweit wichtigsten Exportzentren zu zeigen, wird nachfolgend der europäische Schrottaußenhandel analysiert.

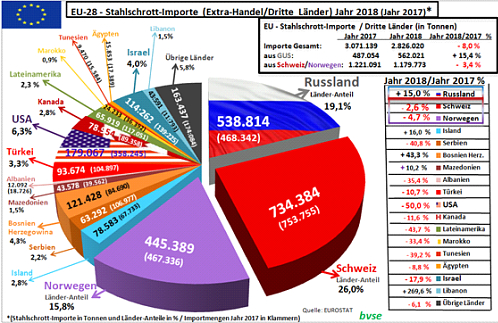

EU-Schrottimporte

Die Schrottimporte in die EU (28) haben laut Eurostat im Vergleichszeitraum 2018/2017 um acht Prozent bzw. 245.139 Tonnen abgenommen. Laut Worldsteel ist die Rohstahlproduktion im entsprechenden Zeitraum um rund 400.000 Tonnen auf 168,1 Millionen Tonnen und damit um 0,3 Prozent gefallen. Die Schrottimporte aus den wichtigsten Drittländern Schweiz und Norwegen sanken um rund 41.000 Tonnen, was jedoch mit einer Erhöhung der Lieferleistung der GUS-Länder mit rund 75.000 mehr als kompensiert wurde. Der wichtigste Lieferant blieb die Schweiz mit einem Lieferanteil von 26 Prozent, gefolgt von Russland mit 19,1 Prozent und Norwegen mit 15,8 Prozent.

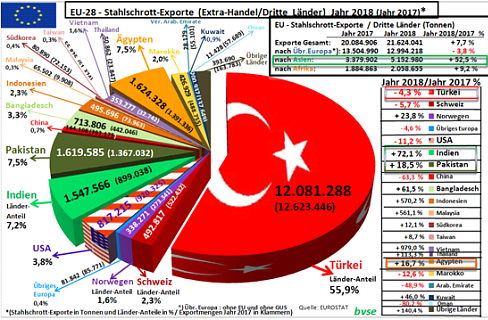

Mit einer Gesamtimportmenge von 2,8 Millionen Tonnen und einer Exportmenge von 21,6 Millionen Tonnen ist der Außenhandelsüberschuss gegenüber 2017 (3,1 Mio. Tonnen zu 20,1 Mio. Tonnen) noch um 1,8 Millionen Tonnen gewachsen. Als hochindustrialisiertes Wirtschaftszentrum produziert die EU erheblich mehr Schrott, als sie verbrauchen kann. Schrott ist eine internationale Handelsware und damit auf einen weltweit freien Warenverkehr angewiesen. Abschottungsmaßnahmen jedweder Art lehnt die Schrottwirtschaft ab.

Die Lieferungen in Länder des übrigen Europa, zu denen die Schweiz, Norwegen oder die Türkei gehören, sind um rund 500.000 Tonnen gefallen. Den entscheidenden Anteil daran hat die Türkei, denn sie führte im Jahresvergleich knapp 550.000 Tonnen weniger aus der EU ein. Stattdessen konzentrierten die europäischen Exporteure ihre Verkaufsbemühungen auf asiatische Abnehmer, indem sie dort ihre Lieferleistung um 52,5 Prozent bzw. 1,8 Millionen Tonnen steigerten. In Südostasien waren die wichtigster Abnehmer Indien (+649.000 Tonnen) gefolgt von Indonesien (+422.000 Tonnen), Vietnam (+321.000 Tonnen), Bangladesch (+272.000 Tonnen) und Pakistan (+253.000 Tonnen). Die Schrottverbraucher in Ägypten erhöhten ihre Abnahmemenge um rund 233.000 Tonnen. Die Lieferungen in die USA nahmen jedoch um 11,2 Prozent auf 817.000 Tonnen ab.

Schlussbemerkungen

Noch im dritten Quartal war die Auftragslage der Schrottverbraucher gut, die ersten Konjunkturwolken über dem deutschen Wirtschaftsmotor Automobilindustrie trübten jedoch die positive Stimmung. Die so wichtige Schrottnachfrage der türkischen Stahlwerke, die die Schrottpreisbildung in Europa mitbeeinflusst, zeigte erste Schwächen. Nach Einschätzung der Wirtschaftsinstitute und der Bundesregierung befindet sich die deutsche Wirtschaft, wenn auch abgeschwächt, immer noch im Wachstumsmodus. Insbesondere die Baukonjunktur boomt, sodass die Auslastung der entsprechenden Zulieferanten positiv ist. Alles in allem erwartet die Schrottwirtschaft bei guter Auslastung der Stahlwerke eine entsprechende Schrottnachfrage in 2019.

Dennoch war die Marktentwicklung im zweiten Halbjahr 2018 nicht mehr ganz so positiv wie die des ersten Halbjahres. Die geopolitischen Verwerfungen durch weltweite Marktabschottungen in Form von Schutzzöllen jedweder Art, die türkischen Wirtschafts- und Währungsturbulenzen sowie die chinesischen Importrestriktionen für Abfälle verunsichern nicht nur die Märkte und die Marktteilnehmer, sie erfordern auch ein immer höheres Maß an unternehmerischer Flexibilität. Kurzfristige Reaktionen haben Vorrang vor langfristigen Planungen, wodurch das unternehmerische Risiko deutlich steigt. Niemand kann vorhersagen, ob und wann die russische Regierung den Schrottexport verbieten oder deutlich einschränken wird; oder ob beispielsweise die türkische Regierung in der Lage sein wird, einen wirtschaftlichen Aufschwung einleiten zu können. Welchen Schaden Europa durch die anhaltende Brexit-Problematik nehmen wird, ist ebenfalls unklar. Einflussfaktoren, die nicht planbar sind, scheinen derzeit Konjunktur zu haben.

Quelle: bvse/Birgit Guschall-Jaik

Foto: Diana Betz

(EU-Recycling 05/2019, Seite 32)