Schrottmarktbericht: Stimmungsschwankungen

Nach weitgehend unveränderten Preisen im April konnten die deutschen Stahlwerke im Berichtsmonat Mai nicht zuletzt wegen schwacher Exportmöglichkeiten in Drittländer Abschläge von durchschnittlich 10 Euro pro Tonne durchsetzen. Der Schrottbedarf war wegen der unterschiedlichen Auslastung der Lang- und Flachstahlhersteller sehr uneinheitlich. Folglich reichten die Preisvereinbarungen je nach Werk und Sorte von unverändert bis zu einem Abschlag von 15 Euro pro Tonne. Trotz der im Mai deutlich rückläufigen Preise im Tiefseemarkt waren die Preisabschläge der Inlandswerke geringer, da sie die Lieferbereitschaft des Handels nicht durch zu hohe Abschläge einschränken wollten. Laut Informationen aus Marktkreisen konnten alle angebotenen Mengen abgesetzt werden.

In Ostdeutschland senkten die Verbraucher je nach Werk die Einkaufspreise um 10 bis 15 Euro pro Tonne, wobei alle Werke von einer ausgesprochen regen Lieferbereitschaft der polnischen beziehungsweise tschechischen Schrottanbieter profitieren konnten. So gingen in Polen die Erzielungspreise frei Werk um bis zu 25 Euro pro Tonne zurück, und die großen Verbraucher reduzierten aus unterschiedlichen Gründen ihre Eingangsmengen auf die Hälfte des Vormonatsbedarfs. Dadurch geriet der polnische Schrottmarkt unter Druck und fand ein Ventil bei deutschen Abnehmern. Die norddeutschen Stahlwerke senkten die Preise je nach Sorte um 5 bis 10 Euro pro Tonne. Im Nordwesten lagen bei einer Spanne von 5 bis 15 Euro pro Tonne die Altschrottpreise am oberen Ende der Skala. Im Westen blieben die Preise am Monatsanfang bei hohem Bedarf unverändert beziehungsweise gingen leicht zurück. An der Saar und im Südwesten lag der Abschlag bei 5 bis 10 Euro pro Tonne und im Süden bis zu 10 Euro pro Tonne.

Der Handel berichtete von einem spürbar geringeren Neu- und Altschrotteingang, der je nach Region auf 15 bis 30 Prozent geschätzt wird. Die aktuellen Berichte zur wirtschaftlichen Lage in einzelnen Produktionszweigen wie dem Automobil-, Werkzeugmaschinen- und Maschinenbau zeigen, dass die Produktion nicht mehr ganz so rund läuft wie im vergangenen Jahr, und unterstreichen die Aussagen der befragten Schrotthändler.

Nachbarländer

Laut Informationen aus Handelskreisen verfügen einige italienische Stahlwerke über hohe Schrottbestände. Je nach Werk, dessen Bevorratung und der nachgefragten Schrottsorte zahlten die Verbraucher den deutschen Lieferanten 5 bis 10 Euro pro Tonne weniger als im Vormonat. Während die Betonstahlhersteller gut beschäftigt waren, hatten andere Absatzprobleme und die Stahlproduktion wurde insgesamt etwas gedrosselt; dennoch sprachen die Schrottanbieter aus Deutschland von einer guten Nachfrage. Bei geringem Importbedarf senkten die Verbraucher in der Schweiz ihre Einkaufspreise um 5 Euro pro Tonne. In Österreich gingen die Preise je nach Sorte um 10 bis 15 Euro pro Tonne zurück. Unter Druck stand der Inlandsmarkt im Vereinigten Königreich. Die Werke wollten am Monatsanfang die Preise um bis zu 17 Euro pro Tonne reduzieren. Da jedoch die Tiefseepreise relativ stabil waren und die Containerpreise sogar noch leicht zulegen konnten, einigten sich die Marktteilnehmer auf 10 bis 11 Euro pro Tonne. Nicht alle Verbraucher waren damit einverstanden und versuchten höhere Preisnachlässe durchzusetzen. Ob ihnen dies gelang, ist zumindest fraglich. Bei hohem Bedarf zahlte der Schrottverbraucher in Luxemburg je nach Sorte 5 bis 10 Euro pro Tonne weniger als im Vormonat. Die französischen Werke gaben bei verringerter Nachfrage 10 Euro pro Tonne weniger aus.

Gießereien

Die Preisabschläge bei den Gießereien, die an keinen Schrottpreisindex gebunden sind, lagen nach Auskunft des Handels bei durchschnittlich 3 bis 5 Euro pro Tonne. Auch bei vorher gut ausgelasteten Gießereien sprach der Handel von einer schwächer werdenden Auftragslage. Die Schrottnachfrage ließ entsprechend nach. Die Werke wiesen schon zum Teil auf verlängerte Werksferien im Sommer hin. Wochenweise Produktionsstopps wurden durchgeführt, und das ein oder andere Unternehmen denkt über Kurzarbeit nach. Da auf der anderen Seite der Entfall gießereirelevanter Schrottqualitäten rückläufig ist, waren Angebot und Nachfrage ausgeglichen. Lediglich die immer noch starke Nachfrage nach mangan-armen Schrotten stellt regional für die Lieferanten eine Herausforderung dar. Da entsprechende Roheisenqualitäten vergleichsweise teurer sind, finden bevorzugt Schrotte Eingang in die Produktion.

Drittlandexport

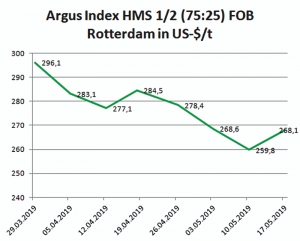

Die türkische Schrottnachfrage schien durch die weltweiten und innenpolitischen Querelen an Schwung verloren zu haben, und es gelang den türkischen Käufern durch geschicktes Taktieren für Zukäufe zur Lieferung, im Mai die Preise im Zeitraum Mitte März bis Mitte Mai um rund 30 bis 35 US-Dollar pro Tonne zu senken. Die Absatzprobleme der exportorientierten türkischen Stahlhersteller, die zum einen aus dem intensiv geführten Wettbewerb in Südostasien und zum anderen aus den in anderen Gebieten begrenzten Zugängen resultieren, ließen ihnen wenig Spielraum, um ihre knappen Margen zu verbessern. Für die europäischen Schrottexporteure gab es zwar alternative Abnehmer in Drittländern, aber der Verlust der türkischen Nachfrage konnte damit nicht kompensiert werden. Als Ende der 20. Kalenderwoche die US-Regierung den Zoll auf türkische Stähle von 50 auf 25 Prozent senkte, vollzog sich im Schrottmarkt ein rasanter Stimmungswechsel, verbunden mit der Hoffnung auf steigenden Absatz und steigende Preise.

Mit dem immer noch verbleibenden Zoll in Höhe von 25 Prozent könnten die türkischen Hersteller durchaus in der Lage sein, Stahl zu wettbewerbsfähigen Konditionen in den USA anzubieten. Es ist damit zu rechnen, dass die neuen, für ein Jahr geltenden EU-Stahleinfuhrquoten von den türkischen Herstellern innerhalb kurzer Zeit ausgeschöpft sein und den Schrottbedarf positiv beeinflussen werden. Gleichzeitig verbesserte sich die Auftragslage in Südostasien, verbunden mit einem steigenden türkischen Schrottkaufinteresse. Da zumindest die europäischen Exporteure ihre Lager geräumt haben, kann die Nachfrage nur über Preisanpassungen befriedigt werden.

Aussichten

Trotz der stimmungsaufhellenden Nachrichten aus der Türkei ist die Marktlage gespannt. So hat ArcelorMittal angekündigt, in diesem Jahr die Produktion in Europa um drei Millionen Tonnen zu reduzieren, und British Steel musste am 22. Mai Insolvenz anmelden. Die Probleme der Automobilindustrie hinsichtlich des Abgasskandals und der neuen Abgasstandardtests haben zu einer konjunkturellen Delle geführt, die sich bereits spürbar in einem verringerten Schrottaufkommen bemerkbar machen. Ob diese Delle nur vorübergehend oder längerfristig ist, ist angesichts der anhaltenden politischen Unberechenbarkeit nicht einschätzbar. Laut der Wirtschaftsvereinigung Stahl lag die Rohstahlproduktion im April mit 3,4 Millionen Tonnen um 8,4 Prozent unter der erzeugten Menge des Vormonats. Die EAF-Produktion fiel im vorgenannten Zeitraum um 18,3 Prozent auf knapp unter eine Million Tonnen, und die BOF-Produktion sank um 3,4 Prozent auf circa 2,4 Millionen Tonnen. Die Auslastung der Werke ist, wie oben beschrieben, sehr unterschiedlich, was sich in der rückläufigen Produktion widerspiegelt. Möglicherweise könnten die Produktionsreduzierungen bei dem ein oder anderen auch aus Gründen der Preisstabilität durchgeführt worden sein. Viele Stahlhersteller hoffen auf steigende Preise, sobald ab Juli die Importe wegen der EU-Schutzmaßnahmen rückläufig sein werden und die Verbraucher auf europäische Produkte zurückgreifen. Die Beteiligten der Schrottwirtschaft gehen davon aus, dass die zu erwartende türkische Kaufwelle die Preise in Europa zumindest stabilisiert. Mit sinkenden Schrottpreisen rechnet im Juni kaum jemand. Die Stahlpreise könnten möglicherweise profitieren.

Redaktionsschluss 23.05.2019, BG-J/bvse

Alle Angaben/Zahlen ohne Gewähr.

(EU-Recycling 06/2019, Seite 32)